専務コラム

岐阜の木造注文住宅を「完全自社施工」する

岐阜県岐阜市の凰(おおとり)建設

COLUMN専務コラム

家を買って老後破綻を防ぐ?

住宅を買う、買わないに関わらず、人間は一生を生活していきます。

一生のお金の動きを3ステップで表すと、働いて貯金→退職→蓄えで生活。となります。とてもシンプルですね。

ここで、最も気を付けなければならないのは「退職」のタイミングです。この時点で、老後をどう過ごすことになるのかがほぼ決まるのは、どなたでもイメージが出来ると思います。

「老後破綻」という言葉をよく聞くようになったのはこの10年程ですね。今まで日本人の老後を支えてくれると信じられてきた年金制度がどうもうまく機能せず、自分を支えてくれるはずと思っていた子供たちが仕事も結婚もせず、ずっと居候している。

自分が毎年いくら生活費に使うのかを計算することもなく、退職時に入った3000万円で浮かれて車を買い、旅行に行き、子供たちや孫にお金を使い、、気が付いたら年金受給が始まるまでにお金が底をついている。

週刊誌やワイドショーでよく言われるのがこんなパターンです。

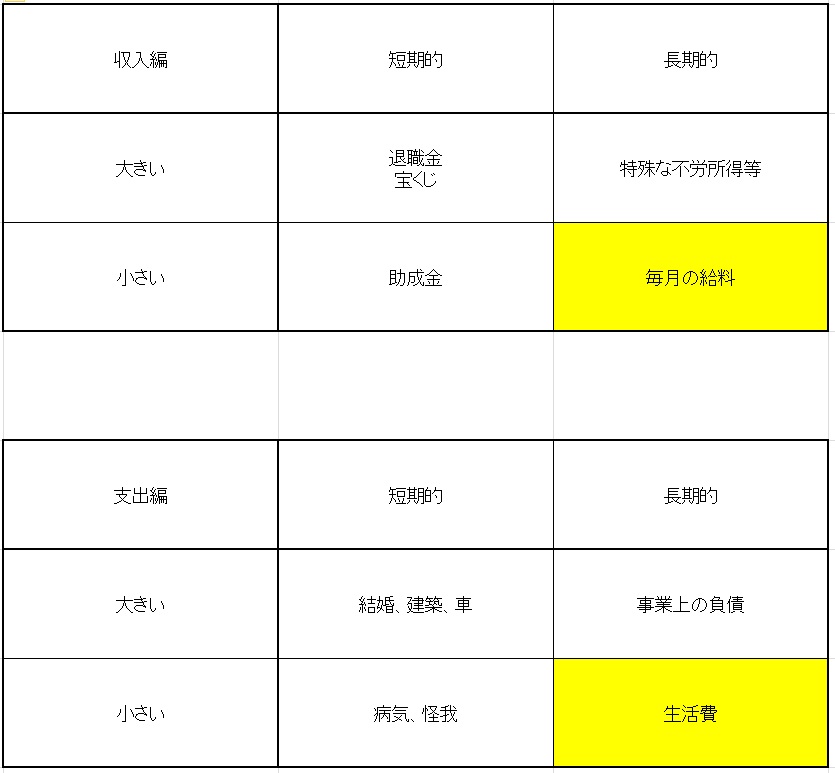

なぜ、このような事が起こるのでしょうか。私は原因の一つに、日本人のお金に対するリテラシーの低さがあると思います。お金は「短期的/長期的」「金額が大きい/金額が小さい」というマトリクスに分けられます。

収入、支出に分けるとこんな感じです。この中で、殆どの人において圧倒的に累計数字が大きいのは、実は長期的に小さく出入りする金額なのですね。

しかし、日本人がとても喜んだり、警戒したりするのは短期的に金額の大きく動く項目です。退職金が入ったり、宝くじが当たったりすると、とても気が大きくなったり、家や車を買うという話になると、とにかく安く安くという頭になってしまいます。

だから、世の中のビジネスモデルは、還元する時はなるべく一括でお客様に返し、お金をもらうときは、長期的に細かく貰うようになっております。住宅ローンがいい例ですね。3000万円の買い物が、月9万円になるのですから。

55歳で早期退職してくれたら、退職金3000万円出すからと言われて応じる人が出てくるのも、同じ理屈です。60歳までに払うはずだった年収600万円×5年分と同じなのですが、金額がまとまると、心が動いてしまうのですね。

平成27年度、内閣府発表の国民経済計算年次推計を紐解くと、日本人は一生涯で8000万円以上のお金を住む事に使っています。3000万円で持ち家を買ったとすると、光熱費や維持管理費が残り5000万円です。

大きいと思い込んでいた家の価格よりも、実は光熱費や維持管理費の方が断然大きいのです。毎日の小さな項目が永い時間を掛けて、大きな支出になるのですね。

同じく、支出面に関しても、毎日出ていく金額をたとえわずかでも減らすことができたのであれば、最後には大きな金額になります。例えば毎日100円分のお菓子を食べ続けると60年で200万円を超えます。

一日100円ぽっちという言葉のイメージに騙されてしまいますね。

では、なぜそこで家を購入した方がよくなるのか?というのもちゃんとした理由があります。

その部分については、次回の更新にて触れていきたいと思います。

記事カテゴリ

アーカイブ

- 2020年2月

- 2019年12月

- 2019年7月

- 2019年1月

- 2018年11月

- 2018年10月

- 2018年9月

- 2018年8月

- 2018年7月

- 2018年6月

- 2018年5月

- 2018年4月

- 2018年3月

- 2018年1月

- 2017年12月

- 2017年11月

- 2017年10月

- 2017年9月

- 2017年7月

- 2017年6月

- 2017年5月

- 2017年4月

- 2017年3月

- 2017年2月

- 2017年1月

- 2016年12月

- 2016年10月

- 2016年9月

- 2016年8月

- 2016年7月

- 2016年6月

- 2016年5月

- 2016年4月

- 2016年3月

- 2016年2月

- 2016年1月

- 2015年12月

- 2015年11月

- 2015年10月

- 2015年9月

- 2015年8月

- 2015年7月

- 2015年6月

- 2015年5月

- 2015年4月

- 2015年3月

- 2015年2月

- 2015年1月

- 2014年10月

- 2014年9月

- 2014年7月

- 2014年6月

- 2014年5月

- 2014年4月

- 2014年3月

- 2014年2月

- 2014年1月

- 2013年12月

- 2013年11月

- 2013年10月

- 2013年9月

新築・リノベーションを

ご検討中の方へ

家を建てた後で失敗したなぁと思わないために

凰建設が知っていただきたいことがあります。

家づくりで本当に役立つ情報を

メルマガ限定公開中!

アドレスだけでカンタン登録!